Page Top

源泉徴収票は、給与所得者にとって重要な書類ですが、その見方や活用方法に戸惑う方も多いのではないでしょうか。毎年受け取るものの、細かな数字や項目の意味を十分に理解できていない方も少なくありません。そこで、この記事では、源泉徴収票の見方を徹底的に解説し、確認すべきポイントと活用方法をわかりやすく説明します。この記事を読むことで、源泉徴収票の内容を正確に理解し、自身の収入や税金の状況を把握できるようになります。さらに、確定申告や年末調整の際に役立つ知識も身につけられるでしょう。

<この記事で紹介する3つのポイント>

目次

源泉徴収票は、私たちの給与所得や納税状況を把握するための重要な書類です。毎年12月下旬から1月にかけて勤務先から発行されるこの書類には、1年間の給与支払額や所得税の徴収額などが記載されています。確定申告や年末調整の際に必要となるだけでなく、自身の収入や税金の状況を確認する上でも欠かせません。源泉徴収票の基本的な役割を理解し、その重要性を認識することで、より効果的な家計管理や将来設計に活用できるでしょう。

源泉徴収票は、雇用主が従業員に支払った給与や賞与、そこから差し引いた税金などの情報を記載した重要な書類です。この書類は、従業員の年間所得と納税状況を正確に把握するための基礎資料となります。

源泉徴収票の主な役割は、従業員の給与所得に関する詳細な情報を提供することにあります。具体的な記載内容は、支払われた給与総額、所得税や住民税の徴収額、各種社会保険料の控除額などです。これにより、従業員は自身の収入と税金の納付状況を確認できるほか、確定申告の際にも活用できます。

また、源泉徴収票は雇用主が適切に税金を徴収し、国に納付していることを証明する書類でもあります。国税庁の定めにより、雇用主は毎年1月末までに前年分の源泉徴収票を従業員に交付するのが義務です。

さらに、源泉徴収票は年末調整の結果を反映した最終的な所得と税額を示すため、従業員の年間の収支状況を把握する上で欠かせません。この情報は、個人の家計管理や将来の資金計画を立てる際にも有用です。

源泉徴収票の意義は、税務行政の効率化と納税者の利便性向上にもあります。正確な所得情報を提供することで、確定申告の簡素化や税務調査の円滑化に貢献しています。

源泉徴収票は、毎年12月から1月にかけて発行されます。通常、勤務先の会社から従業員に直接配布されるため、特別な手続きは必要ありません。ただし、退職した場合や年の途中で転職した際は、前の勤務先に請求する必要があるでしょう。

国税庁のウェブサイトによると、源泉徴収票は法令で定められた期限内に交付することが義務付けられています。一般的にはその年の翌年、1月31日までに交付しなければなりません。

電子化が進む中、一部の企業ではデジタル形式での源泉徴収票の発行も行われています。この場合、従業員は会社のポータルサイトやメールで受け取ることができます。紙の源泉徴収票と同様に、内容を確認し適切に保管することが重要です。

源泉徴収票を紛失した場合や追加で必要になった際は、勤務先の人事部門や総務部門に連絡して再発行を依頼することができます。ただし、再発行には時間がかかる場合もあるため、重要書類として大切に保管しておくことをおすすめします。

源泉徴収票は、様々な場面で必要となる重要な書類です。確定申告の際には欠かせません。年収の証明書としても活用できるため、住宅ローンの申し込みや賃貸物件の契約時にも求められることがあります。転職活動の際、前職の収入を証明する書類としても使用されます。

また、源泉徴収票は自身の収入や税金の状況を把握するためにも役立つ資料です。給与所得や各種控除の内訳が記載されているため、家計管理や将来の資金計画を立てる際の参考資料として活用できます。

社会保険料の控除額や納付状況の確認にも有用です。健康保険や厚生年金の加入状況、保険料の納付額を確認することができます。これは将来の年金受給額の試算にも役立ちます。

源泉徴収票は、税務署や年金事務所などの行政機関への提出を求められる場合もあります。各種手続きや申請の際に、収入証明として使用されることがあるのです。

このように、源泉徴収票は様々な用途で必要となります。適切に保管し、必要な時にすぐに取り出せるよう整理しておくことが大切です。

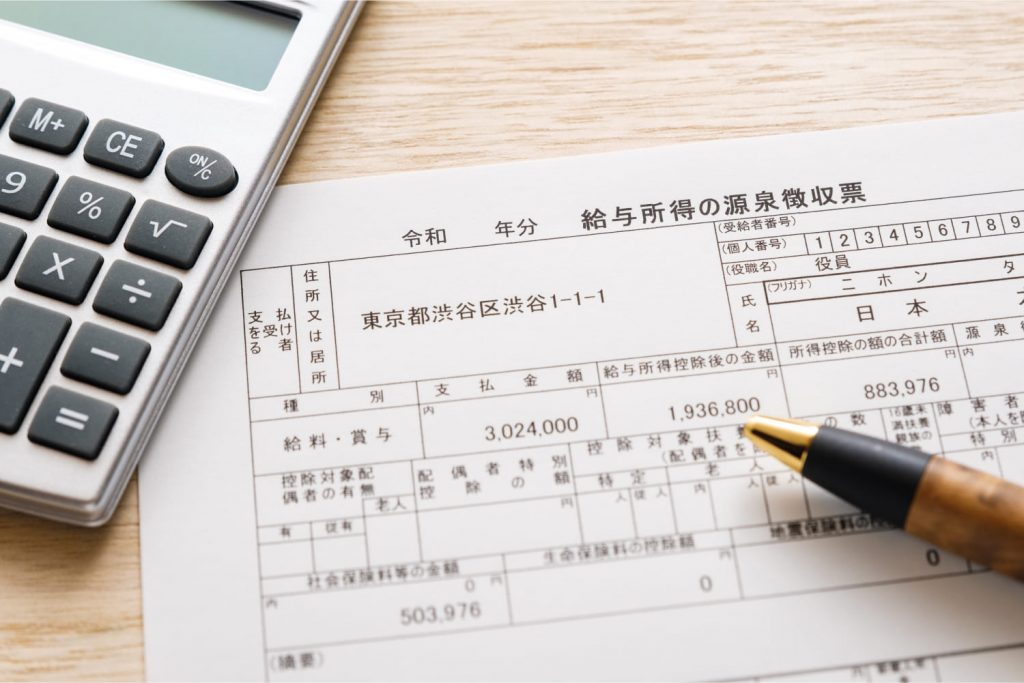

源泉徴収票には、給与所得者の1年間の収入や税金に関する重要な情報が詳細に記載されています。支払者と支払を受ける者の情報、給与所得の内訳、各種所得控除の項目など、多岐にわたる内容が含まれています。これらの情報を正確に理解することで、自身の収入状況や税金の負担を把握できます。源泉徴収票の記載内容を詳しく見ていきましょう。

源泉徴収票の上部には、支払者と支払を受ける者の情報が記載されています。支払者欄には、給与を支払う会社や団体の名称と所在地が明記されます。この情報は、正確な給与支払元を確認する上で重要です。一方、支払を受ける者の欄には、従業員本人の氏名、住所、個人番号(マイナンバー)が記載されています。

個人番号は、社会保障・税番号制度の導入に伴い、2016年分以降の源泉徴収票に記載されるようになりました。この番号は、税務や社会保障の手続きを円滑に行うために使用されます。ただし、プライバシー保護の観点から、取り扱いには十分な注意が必要となります。

支払者と支払を受ける者の情報は、源泉徴収票の正当性を確認する上で不可欠です。これらの情報に誤りがないか、特に自身の氏名や住所が正確に記載されているかを確認することが大切です。万が一、記載内容に誤りがある場合は、速やかに勤務先の人事部門に連絡し、訂正を依頼しましょう。

また、支払者の情報は、確定申告の際にも必要となる場合があります。そのため、源泉徴収票を受け取ったら、これらの情報を正確に確認し、適切に保管することが重要です。正確な情報管理は、将来的な税務手続きをスムーズに進める上で大きな助けとなるでしょう。

給与所得の内訳は、源泉徴収票の中でも特に重要な部分です。ここでは、支払金額、給与所得控除後の金額、所得控除の額、課税される所得金額などが記載されています。支払金額は、その年に支払われた給与の総額を示しており、この金額から給与所得控除額を引いたものが、給与所得控除後の金額となります。

給与所得控除額は、給与収入に応じて段階的に設定されており、収入が多いほど控除率が低くなる仕組みです。給与所得控除後の金額から、各種所得控除を差し引いた金額が課税される所得金額となります。

この計算過程を理解することで、自身の給与がどのように課税対象となっているかを把握できます。また、給与所得控除や各種所得控除の内訳を確認することで、税金の計算根拠を理解し、適切な税務管理に役立てることができるでしょう。

源泉徴収票の給与所得の内訳を正確に理解して活用することで、より効果的な家計管理や将来設計につなげることができます。

源泉徴収票には、様々な所得控除の項目と金額が記載されています。これらの控除は、課税対象となる所得金額を減少させる重要な要素です。主な控除項目には、社会保険料控除、生命保険料控除、地震保険料控除などがあります。

社会保険料控除は、健康保険や厚生年金保険などの社会保険料の支払額が対象です。この控除額は、実際に支払った金額と同額が認められるため、給与から天引きされた保険料の総額が記載されています。

生命保険料控除は、一般生命保険料、介護医療保険料、個人年金保険料の3つです。それぞれの種類ごとに控除限度額が設定されており、支払保険料に応じて控除額が決定されます。

地震保険料控除は、地震保険や旧長期損害保険の保険料に対する控除です。地震保険料の場合、支払保険料の全額(最高5万円まで)が控除対象となります。

その他、配偶者控除や扶養控除、基礎控除なども重要な項目です。これらの控除は、納税者の家族構成や生活状況に応じて適用されます。

各控除項目の金額を確認することで、自身の税負担がどのように軽減されているかを把握できます。また、控除額の変動を前年と比較することで、生活環境の変化や税制改正の影響を理解することができるでしょう。

源泉徴収税額は、給与から差し引かれる所得税の概算額を示す重要な項目です。この金額を正確に把握することで、自身の税負担を理解し、将来の家計設計に活用できます。確認する際は、まず支払金額や所得控除の合計額との整合性を確認しましょう。

国税庁の資料によると、源泉徴収税額は給与所得控除後の金額に税率を適用して計算されます。ただし、配偶者控除や扶養控除などの各種控除も考慮されるため、単純な計算では出てこない場合もあります。

年間の源泉徴収税額と実際の所得税額に差異がある場合、年末調整で調整されることになります。過不足があれば、12月~翌年1月の給与で精算されるのが一般的です。

源泉徴収税額が適切かどうかを判断するには、前年との比較も有効な方法の一つです。大きな変動がある場合は、給与の変更や控除項目の見直しがあったか確認することをおすすめします。

正確な源泉徴収税額の理解は、適切な税務管理につながります。不明点があれば、人事部門や税務の専門家に相談することも検討しましょう。

年末調整と源泉徴収票は密接な関係にあります。年末調整は、1年間の給与所得に対する所得税を精算する重要な手続きです。この過程で、源泉徴収票は欠かせない役割を果たします。年末調整の結果は、最終的に源泉徴収票に反映されるため、両者の関連性を理解することが大切です。適切な税金の納付や還付を受けるためにも、この関係性を把握しておくことをおすすめします。

年末調整の時期が近づくと、源泉徴収票の確認が重要になります。この書類には、1年間の給与や税金に関する情報が詳細に記載されています。年末調整前の源泉徴収票を正しく理解することで、自身の収入状況や税金の納付状況の把握につながるでしょう。

まず、支払金額や給与所得控除後の金額を確認しましょう。これらの数字は、年間の総収入や課税対象となる所得を示しています。次に、各種所得控除の欄を見ると社会保険料控除や生命保険料控除など、様々な控除項目が記載されています。これらの控除額が正しいか、漏れがないかを確認することが大切です。

源泉徴収税額も重要なポイントです。この金額は、既に給与から差し引かれている所得税等の額を示しています。年末調整の結果によっては、この金額が変更される可能性があります。

また、住民税の徴収方法や金額にも注意が必要です。特別徴収か普通徴収かによって、翌年の住民税の支払い方法が変わってきます。

年末調整前の源泉徴収票を丁寧に確認することで、年末調整をスムーズに行えるだけでなく、自身の収入や税金の状況を正確に把握することができます。不明な点があれば、早めに人事部門や税務署に確認するようにしましょう。

年末調整後の源泉徴収票には、重要な変更点が反映されます。まず、給与所得控除後の金額が確定し、正確な課税対象所得が明示されます。これにより、年間の実質的な所得額が明確になります。

次に、所得税の年税額が確定し、過不足額の精算結果が反映されます。年末調整によって、それまでの源泉徴収税額と年税額の差額が調整され、最終的な納税額または還付額が記載されるのです。

さらに、各種所得控除の金額が確定し、詳細な内訳が記載されます。社会保険料控除、生命保険料控除、地震保険料控除などの金額が正確に反映され、控除適用後の課税所得が明確になります。

住民税の翌年度の課税標準額も源泉徴収票で確認できるようになります。これは、翌年度の住民税額を算出するための基礎となる重要な情報です。

最後に、年末調整で提出した各種申告書の内容が反映され、配偶者控除や扶養控除の適用状況が明確になります。これにより、家族構成に応じた適切な税額計算が行われたことを確認できます。

年末調整の結果は、翌年初めに交付される源泉徴収票に反映されます。具体的には、年末調整で計算された1年間の正確な所得税額が、源泉徴収票の「給与所得控除後の金額」や「所得控除の額の合計額」などの項目に記載されることになります。

また、年末調整で過不足が生じた場合、その調整額も源泉徴収票で確認できるようになります。過払いの場合は還付金として、不足の場合は追加徴収額として反映されるのです。

さらに、年末調整で申告された扶養親族や生命保険料控除などの各種控除も、源泉徴収票の該当欄に記入されます。これにより、1年間の給与収入や納付済みの所得税額、各種控除の内訳が一目で分かるようになっているのです。

このように、年末調整の結果は源泉徴収票の内容を大きく左右します。源泉徴収票は確定申告の際の重要な資料となるため、年末調整を正確に行うことが、適切な税務処理につながると言えるでしょう。

なお、年末調整や源泉徴収票に関する詳細な情報は、国税庁のウェブサイトで確認することができます。

(参考: No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例|国税庁)

源泉徴収票は、私たちの収入や税金に関する重要な情報が詰まった書類です。正しく読み解くことで、自身の経済状況を把握し、将来の計画に活かすことができます。ここでは、源泉徴収票の読み方のコツと、それを活用する方法について解説します。給与所得控除後の金額や社会保険料控除の内訳など、細かな項目にも注目しましょう。適切な理解と活用が、より良い財務管理につながります。

給与所得控除後の金額は、源泉徴収票の重要な項目の一つです。この金額は、実際の給与収入から給与所得控除を差し引いた後の金額を示しています。給与所得控除は、給与所得者の必要経費を概算で控除するものであり、収入に応じて一定の計算式で算出されます。

具体的な計算方法は給与収入額に応じて異なっており、例えば給与収入が660万円未満の場合、給与収入から一定の控除額を引いた金額が給与所得控除後の金額になります。一方、660万円を超える場合は、より複雑な計算式が適用されることがあります。

この金額は、所得税や住民税の計算基礎となるため、正確に把握することが重要となります。また、この金額を確認することで、自身の実質的な課税対象所得を理解することができるでしょう。

給与所得控除後の金額は、その年の収入状況を客観的に評価する指標としても活用できます。前年との比較や、将来の収入目標設定にも役立つ情報といえるでしょう。さらに、この金額を基に、効果的な節税対策を検討することも可能です。

なお、給与所得控除後の金額の詳細な計算方法については、国税庁のウェブサイトで確認することができます。正確な情報を得るためには、公式の情報源を参照することをお勧めします。

源泉徴収票の所得税と住民税の徴収額は、個人の税金負担を直接的に示す重要な項目です。所得税は国税であり、給与所得者の場合、毎月の給与から源泉徴収されます。一方、住民税は地方税で、前年の所得に基づいて計算され、通常は6月から翌年1月までの4回に分けて徴収されます。

源泉徴収票では、年間の給与総額と所得税の徴収額が確認できるでしょう。所得税の欄を見ることで、1年間に納付した所得税の総額を把握できます。この金額は、給与や賞与から徴収された税金の合計を表しています。

住民税については、源泉徴収票に直接的な記載はありませんが、「翌年の住民税の徴収方法」という欄があります。ここでは、給与からの特別徴収か、自身で納付する普通徴収かが示されています。特別徴収の場合、翌年6月以降の給与から毎月住民税が徴収されることになります。

これらの情報を正確に理解することで、自身の税負担の全体像を把握できるようになります。また、所得税と住民税の徴収額を比較することで、税制の仕組みや自身の収入状況をより深く理解することができるでしょう。さらに、これらの情報は将来の家計設計や資産運用の計画を立てる際にも役立ちます。

税金の徴収額を確認する際は、単に金額を見るだけでなく、その計算根拠や控除の適用状況なども併せて確認することが大切です。これにより、より正確な税務管理が可能となり、不要な税負担を避けることができます。

源泉徴収票における社会保険料控除は、給与所得者の税負担を軽減する重要な要素です。この項目には、健康保険料、厚生年金保険料、雇用保険料などが含まれます。これらの保険料は、給与から天引きされる形で納付されており、その合計額が源泉徴収票に記載されています。

社会保険料控除の重要性は、課税所得を減少させることにあるといえるでしょう。控除額が大きいほど、所得税や住民税の計算基礎となる課税所得が少なくなり、結果として税負担が軽減されます。特に、年収が上がるにつれて限界税率も上昇するため、高所得者にとってはより大きな節税効果が見込めるでしょう。

また、社会保険料控除の内訳を確認することで、自身の社会保障への貢献度合いを把握できます。これは将来の年金受給額や医療保険の給付にも関連するため、長期的な生活設計を考える上で有用な情報となるでしょう。

さらに、源泉徴収票に記載された社会保険料控除額と実際の支払額を照合することで、適切に控除が行われているかを確認できます。万が一、記載内容に誤りがある場合は、速やかに勤務先の担当部署に連絡し、修正を依頼することが大切です。

源泉徴収票を正しく理解することは、自身の収入や税金の状況を把握する上で非常に重要です。しかし、その見方には注意すべきポイントがいくつかあります。例えば、給与所得控除後の金額と実際の手取り額の違いや、社会保険料控除の内訳などは、慎重に確認する必要があります。また、年末調整の結果が反映されているかどうかも、見落としがちな点の一つです。

源泉徴収票の見方において、よくある誤読と解釈の間違いがいくつか存在します。特に初めて確定申告をする方や、複雑な収入状況がある場合に混乱しやすいポイントがあるので注意しましょう。

例えば、「支払金額」欄と「源泉徴収税額」欄の関係性の誤解です。支払金額は税引き前の総額であり、源泉徴収税額はそこから差し引かれた税金の額です。この2つの数字を混同すると、収入や納税額の計算を誤る可能性があります。

また、「社会保険料等」欄の金額を見落としがちです。この金額は給与から天引きされた社会保険料の合計額を示しており、確定申告の際に重要な控除項目となります。見落とすと、本来受けられる控除を逃してしまう恐れがあるでしょう。

さらに、「扶養控除等の額の合計」欄の解釈も注意が必要です。この金額は実際の控除額ではなく、給与計算時に考慮された控除対象額を示しています。実際の控除額とは異なる場合があるため、確定申告時には再確認が必要となります。

これらの誤読や解釈の間違いを避けるためには、国税庁が公開している源泉徴収票の記載例や解説を参考にするとよいでしょう。正確な理解は、適切な確定申告につながり、不要なトラブルを防ぐことができます。

源泉徴収票の記載内容に不明点がある場合、適切な対処が重要です。まず、自社の給与担当者や人事部門に確認することが第一歩となります。彼らは源泉徴収票の作成に携わっているため、詳細な説明が可能です。

しかし、社内で解決できない場合もあります。そのような時は、最寄りの税務署に相談するのが賢明です。税務署では、専門知識を持つ職員が丁寧に対応してくれるでしょう。国税庁のウェブサイトでは、各地域の税務署の連絡先が公開されています。

また、確定申告の時期には、各地で無料の税務相談会が開催されることがあります。これらの機会を利用して、専門家のアドバイスを受けることも有効な手段です。

不明点を放置せず、積極的に解決することが大切です。正確な源泉徴収票の理解は、適切な税務処理や将来の財務計画に直結します。疑問点があれば、躊躇せずに専門家や関係機関に相談しましょう。正確な情報を得ることで、自身の収入や税金に関する理解が深まり、より良い経済生活につながります。

源泉徴収票の保管期間は、一般的に7年間とされています。この期間は、所得税法に基づいて定められており、税務調査や確定申告の際に必要となる可能性があるためです。適切に保管することで、将来的な税務上の問題を回避できる可能性が高まります。

保管の重要性は、単に法的要件を満たすだけにとどまりません。源泉徴収票は、自身の収入や納税状況を把握する上で貴重な資料となります。過去の収入の推移や社会保険料の変動を追跡することで、長期的な家計管理や将来設計に役立てることができるのです。

また、転職や住宅ローンの申し込みなど、収入証明が必要となる場面でも源泉徴収票は重要な役割を果たします。適切に保管しておくことで、必要な時にすぐに提出できる状態を維持できます。

デジタル化が進む現代では、紙の源泉徴収票をスキャンしてデータ保存する方法も効果的です。クラウドストレージを利用すれば、紛失のリスクを軽減しつつ、必要な時にすぐにアクセスできる環境を整えられます。ただし、個人情報保護の観点から、セキュリティには十分注意を払う必要があります。

源泉徴収票で給与や各種控除の詳細を把握することで、より効果的な家計管理が可能になります。また、長期的な視点で源泉徴収票を分析することで、キャリアプランやライフプランニングにも役立てられます。自身の経済状況を正確に理解し、将来に向けた適切な準備を行うためのツールとして、源泉徴収票を積極的に活用しましょう。

源泉徴収票は、給与所得や各種控除の詳細が記載されており、一年間の収入全体を俯瞰することができるのです。まず、支払金額欄に注目しましょう。ここには年間の総支給額が記載されています。この金額から、自身の年収レベルを確認できます。次に、給与所得控除後の金額を見ることで、課税対象となる所得がわかります。

社会保険料等の控除額も重要な情報です。これらの金額を確認することで、実際に手取りとして受け取っている金額との差異が明確になります。

また、源泉徴収税額欄を見れば、既に納付済みの所得税額がわかります。この金額は、確定申告時に精算の対象となる可能性があるため、把握しておくことが大切です。

さらに、配偶者控除や扶養控除の有無も確認できます。これらの控除は、家族構成や収入状況によって変動するため、自身の生活環境の変化を反映しているかチェックする必要があります。

源泉徴収票を丁寧に読み解くことで、自身の収入状況を正確に把握し、今後の家計管理や資産形成の計画に活かすことができるでしょう。

源泉徴収票は、自身の収入状況や税金・社会保険料の負担を把握するための重要な資料でもあります。まず、「給与所得控除後の金額」欄を確認しましょう。これは課税対象となる給与所得の金額を示しています。次に、「社会保険料等」欄を見ることで、健康保険や厚生年金などの社会保険料の総額がわかります。

「源泉徴収税額」欄には、既に納付済みの所得税額が記載されているので確認しましょう。この金額は、確定申告時に精算されるため、把握しておくことが大切です。社会保険料の内訳を理解することで、自身の社会保障への貢献度合いも確認できます。

年間の税金・社会保険料の総額を計算するには、源泉徴収税額と社会保険料等の合計を出します。この金額と給与総支給額との差が、実質的な手取り額です。この情報を活用することで、自身の収入構造を正確に把握し、より効果的な家計管理や将来設計に役立てることができます。定期的に源泉徴収票を確認し、自身の経済状況を客観的に分析するようにしましょう。

源泉徴収票は、ライフプランニングに活用できる貴重な情報源でもあります。給与所得や各種控除の詳細が記載されているため、自身の収入状況や将来の資金計画を立てる際の基礎資料となります。

まず、源泉徴収票に記載された給与所得の総額を確認し、年間の収入を把握しましょう。これにより、現在の生活水準を維持するために必要な収入額が分かります。次に、社会保険料や所得税、住民税の金額を確認することで、実質的な手取り額を算出できます。この情報は、将来の支出計画を立てる上で重要な指標となるでしょう。

また、各種所得控除の内訳を分析することで、税金や社会保険料の負担を最適化する方法を検討できます。例えば、生命保険料控除や住宅ローン控除などを活用することで、将来的な税負担を軽減できる可能性があります。

さらに、源泉徴収票の情報を年単位で比較することで、自身のキャリアの変遷や収入の推移を客観的に把握できるでしょう。これは、長期的な資産形成や退職後の生活設計を考える際の重要な判断材料となるはずです。

源泉徴収票を活用したライフプランニングは、現在の経済状況を正確に把握し、将来の目標達成に向けた具体的な行動計画を立てる上で非常に有効です。定期的に見直しを行い、自身の人生設計に役立てていくことをおすすめします。

デジタル技術の進歩により、源泉徴収票の取り扱いも変化しています。電子化された源泉徴収票は、従来の紙媒体と比べて管理が容易になりました。また、マイナポータルを通じて自身の源泉徴収票を確認できるようになり、利便性が向上しています。このような変化は、個人の税務管理をより効率的にする一方で、情報セキュリティへの配慮も必要となっています。デジタル時代における源泉徴収票の活用方法を理解することが、現代の働く人々にとって重要になってきているのです。

源泉徴収票の電子化が進み、その特徴と利点が注目されています。従来の紙の源泉徴収票と比較すると、電子化された源泉徴収票にはいくつかの優れた点があります。まず、保管や管理が容易になりました。紙の書類を保管する必要がなくなり、データとして安全に保存できるようになったのです。また、必要な時にすぐに閲覧や印刷が可能となり、利便性が大幅に向上しました。

さらに、電子化によってデータの正確性も高まりました。手書きや転記による誤りのリスクが減少し、より信頼性の高い情報を得られるようになったのです。環境面でも、紙の使用量が減少することでエコロジーに貢献しています。

電子化された源泉徴収票は、マイナポータルを通じて確認することができます。これにより、いつでもどこでも自分の所得情報にアクセスできるようになりました。セキュリティ面でも、暗号化技術や認証システムによって、個人情報の保護が強化されています。

このように、電子化された源泉徴収票は、利便性、正確性、セキュリティ、環境への配慮など、多くの面で従来の紙の源泉徴収票を上回る特徴と利点を持っています。今後、さらなるデジタル化の進展により、源泉徴収票の取り扱いがより効率的になることが期待されるでしょう。

マイナポータルを利用すれば、源泉徴収票をオンラインで簡単に確認できます。まず、マイナンバーカードを用意し、マイナポータルにログインします。ログイン後、「あなたの情報」メニューから「税金」を選択し、「源泉徴収票等」をクリックします。表示された画面で確認したい年分を選ぶと、源泉徴収票の内容を閲覧できるという流れです。

この方法の利点は、紙の源泉徴収票を探す手間が省けることです。また、過去の源泉徴収票も一括で確認できるため、年収の推移や税金の納付状況を把握しやすくなります。さらに、マイナポータルでは、源泉徴収票以外にも、各種社会保険料の納付記録なども確認可能です。

ただし、注意点もあります。マイナポータルで閲覧できるのは、勤務先が電子的に提出した源泉徴収票のみです。紙で提出された場合は表示されないため、その場合は従来通り、勤務先から直接受け取る必要があります。

マイナポータルを活用することで、源泉徴収票の管理が効率化され、自身の収入や税金の状況を随時確認できるようになります。これは、将来の家計設計や税金対策を考える上で、非常に有用なツールとなるでしょう。

デジタル化が進む現代社会において、源泉徴収票もペーパーレス化の波に乗っています。電子化された源泉徴収票は、従来の紙媒体と比べて管理や保管が容易になりました。しかし、その便利さの裏には、セキュリティ面での新たな課題も生まれています。

デジタル源泉徴収票を安全に管理するためには、まず強固なパスワード設定が不可欠です。定期的なパスワード変更や、二段階認証の導入も効果的な対策といえるでしょう。また、信頼できるセキュリティソフトの使用や、OSやアプリケーションの最新版へのアップデートも忘れずに行いましょう。

デジタル源泉徴収票の活用方法としては、データ分析ツールとの連携が挙げられます。Excel等の表計算ソフトを使用することで、年度ごとの収入推移や税金の変化を視覚的に把握できるのです。このような分析は、自身のキャリアプランや資産形成の指針として役立ちます。

さらに、クラウドストレージを利用することで、複数年分の源泉徴収票を一元管理することが可能になります。これにより、確定申告時の資料準備が格段に効率化されるでしょう。ただし、クラウドサービスを利用する際は、信頼性の高いプロバイダーを選択し、データのバックアップを定期的に行うことが重要です。

デジタル源泉徴収票は、適切に管理・活用することで、個人の財務管理や将来設計に大きく貢献する可能性を秘めています。セキュリティに十分注意を払いつつ、その利点を最大限に活かしていくことが求められます。

源泉徴収票は、私たちの収入や税金、社会保険料の状況を把握する上で非常に重要な書類です。本記事では、源泉徴収票の基本的な情報から詳細な見方、活用方法まで幅広く解説しました。正しく理解し活用することで、自身の収入状況や将来の家計設計に役立てることができます。また、デジタル化が進む中で、電子化された源泉徴収票の取り扱いにも注目が集まっています。これらの知識を身につけることで、より効果的な財務管理が可能になるでしょう。

人事や総務、経理業務の効率化や最適化をお考えの方は、株式会社DYMのサービスをぜひご検討ください。DYMでは、人事・労務管理から経理業務まで、幅広い分野でのソリューションを提供しています。専門家による適切なアドバイスや効率的なシステム導入で、より良い職場環境づくりをサポートいたします。

「世界で一番社会を変える会社を創る」というビジョンのもと、WEB事業、人材事業、医療事業を中心に多角的に事業を展開し、世界で一番社会貢献のできる会社を目指しています。時代の変化に合わせた新規事業を生み出しながら世界中を変革できる「世界を代表するメガベンチャー」を目指し、日々奮闘しています。